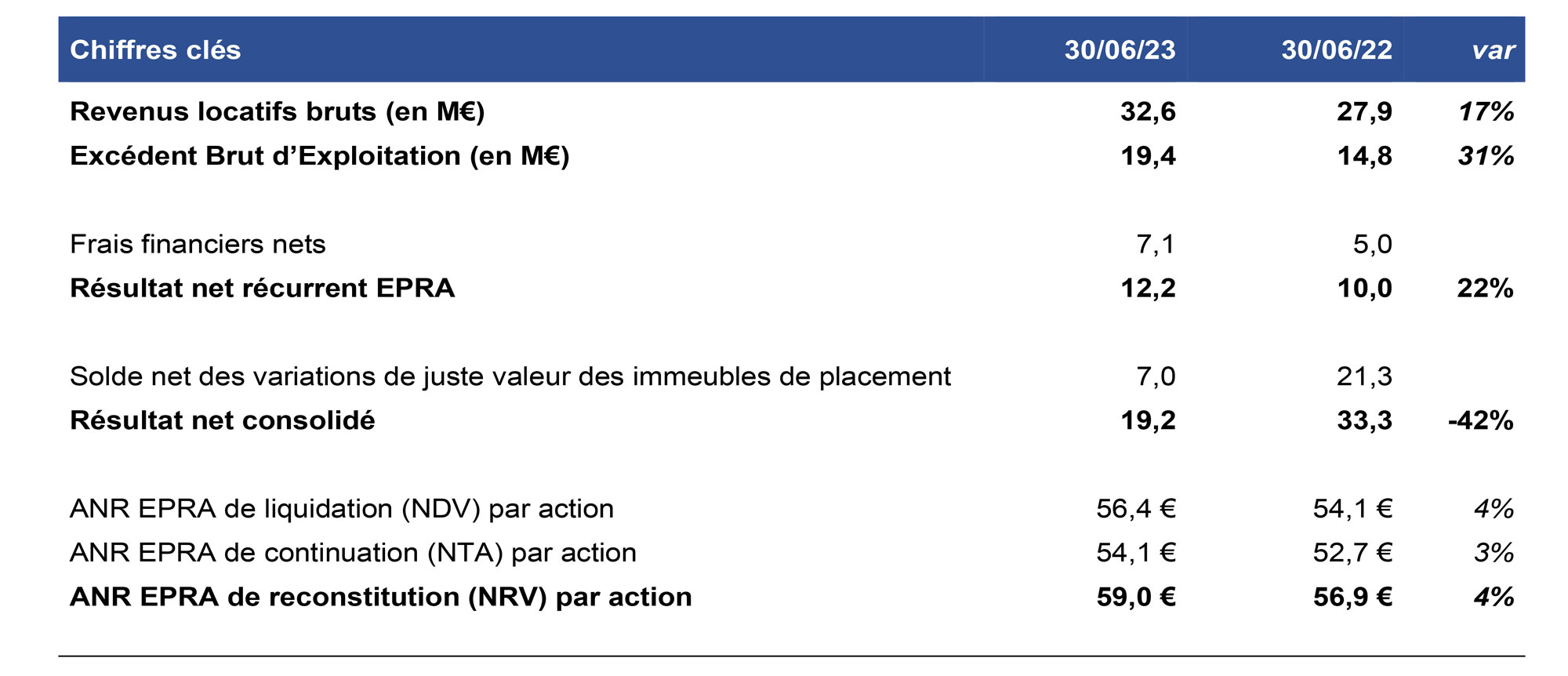

Résultats semestriels 2023 : croissance soutenue de l’exploitation et poursuite de la création de valeur

Croissance soutenue de l’exploitation (50 000 m² loués / RNR EPRA +22%)

Poursuite de la création de valeur (ANR NRV/action +4%)

Le Conseil d’administration d’INEA (ISIN : FR0010341032), spécialiste de l’immobilier tertiaire neuf en Régions et leader du Green Building, a arrêté lors de sa réunion du 25 juillet 2023 les résultats semestriels consolidés au 30 juin 2023[1].

Les résultats semestriels affichent à la fois une solide croissance opérationnelle et une poursuite de la prise de valeur du patrimoine. Le portefeuille d’INEA fait ainsi preuve d’une belle résilience dans un environnement de marché complexe et pour le moins attentiste.

Le premier semestre de l’exercice 2023 se solde ainsi par un bénéfice net de 19,2 M€.

Solide croissance de l’exploitation

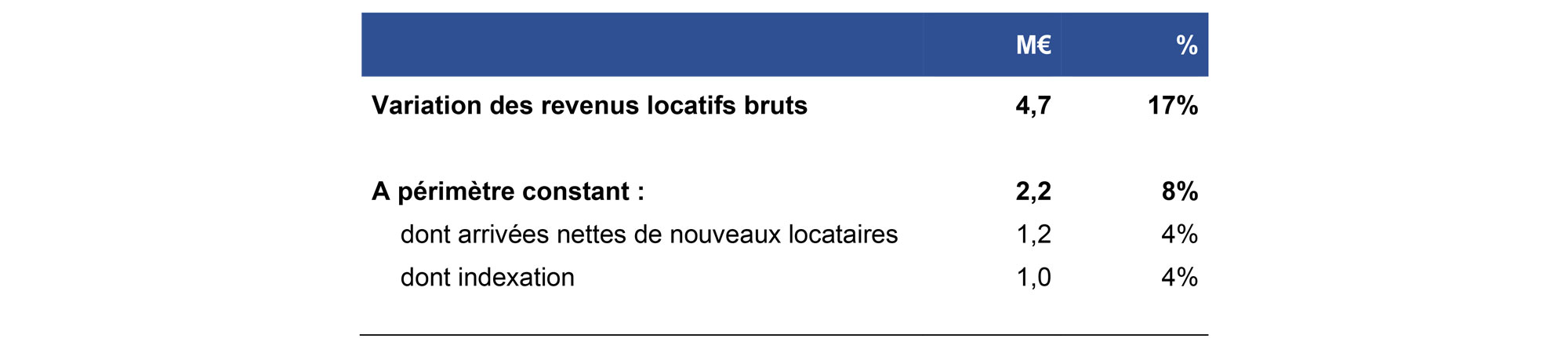

Le chiffre d’affaires est en croissance de 17% sur 12 mois, à 32,6 M€.

Cette hausse s’explique :

- à hauteur de 9% par l’entrée en exploitation de nouveaux immeubles au cours des 12 derniers mois;

- et pour 8% par l’évolution favorable à périmètre constant, portée autant par l’indexation que par les arrivées nettes de nouveaux locataires.

Sur le plan locatif, le premier semestre de l’année a été très dynamique, avec 40 transactions réalisées, portant sur 50.000 m². Ce volume de signatures est déjà supérieur à celui de l’exercice 2022 (43.000 m²).

La quasi-totalité des transactions (96%) du semestre portent sur les immeubles de bureaux d’INEA – les parcs d’activité affichant un taux d’occupation de 98% – et surtout sur des surfaces unitaires importantes à l’échelle du patrimoine d’INEA.

Des locataires de premier plan ont d’abord renouvelé leur engagement, validant ainsi la qualité des immeubles d’INEA, comme ORANGE sur plus de 4.500 m² à Aix-en-Provence, Schneider Electric Industries sur 5.420 m² à Lyon, ou encore MAIF sur 1.127 m² à Montpellier.

D’autres se sont positionnés sur les dernières VEFA livrées. Ainsi, l’immeuble Landing d’une surface de 10.830 m², situé à une station de tramway de l’aéroport de Blagnac (Toulouse) et livré fin mars 2023, vient d’être loué en totalité à un spécialiste du bureau opéré, qui travaille sur cette zone avec de grands noms de l’aéronautique, et une grande entreprise nationale vient de prendre à bail 5.636 m² dans l’immeuble nantais Well’com.

Le parc de bureaux d’INEA démontre ainsi à la fois sa qualité et son attractivité.

Les nouveaux baux signés ce semestre, d’une durée ferme moyenne de 6,5 ans, représentent un loyer annualisé de 8,6 millions d’euros :

Cette activité locative intense permet au taux de vacance de rester stable à 10,4%, malgré le rythme soutenu des livraisons.

Augmentation contenue des charges financières

Les charges financières nettes sont en augmentation de 56% sur 12 mois, sous l’effet combiné de la hausse des taux d’intérêts et de l’encours moyen de la dette à taux variable.

Au premier semestre, l’Euribor 3 mois a progressé jusqu’à 3,60%, alors qu’il était négatif au premier semestre 2022. Ce relèvement brutal a pesé sur les charges financières, même si les couvertures de taux en place ont permis d’en atténuer l’impact.

Ainsi, le coût d’endettement moyen s’est élevé à 2,9% au premier semestre 2023 (contre 2,0% sur la même période l’an passé).

Le taux de dette sécurisée contre le risque de fluctuation des taux se maintient à 77%.

En outre, INEA dispose de 66 M€ de lignes non tirées, conclues à des niveaux de marge attractifs, pour financer son pipeline d’opérations. Elle n’a en outre aucune échéance de remboursement significative avant 2027.

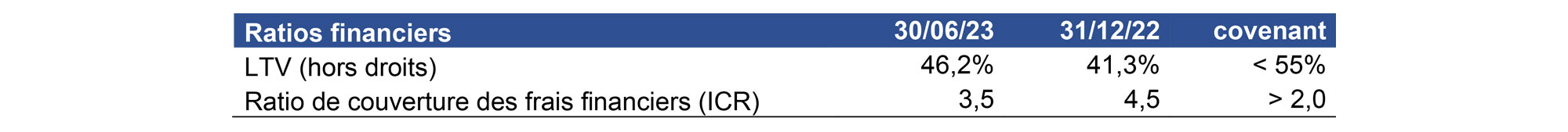

Les covenants applicables à la dette d’INEA sont respectés au 30 juin 2023 :

Forte hausse du Résultat Net Récurrent EPRA (+22%)

La hausse du chiffre d’affaires, combinée à la maitrise des frais de fonctionnement nets (-12%), permet à l’excédent brut d’exploitation (EBE) de s’afficher en forte croissance à +31%, compensant l’augmentation des charges financières nettes.

Le résultat net récurrent (RNR EPRA) qui en résulte s’établit en hausse marquée de 22%.

Le RNR EPRA/action est stable, actant l’absorption de l’effet dilutif de l’augmentation de capital réalisée en juin 2022 (nombre d’actions +28%).

Poursuite de la création de valeur sur le patrimoine

Au premier semestre, INEA enregistre une variation de juste valeur de ses immeubles de 7 M€, ce qui est une performance dans un marché des bureaux en France marqué par l’attentisme et un fort recul des investissements (-60% sur 12 mois selon l’étude CBRE T2 2023).

La création de valeur liée à la commercialisation des VEFA et l’indexation des loyers ont permis de compenser largement le relèvement des taux de capitalisation. Celui-ci s’établit à 5,89% au 30 juin 2023, contre 5,78% six mois plus tôt.

Compte tenu du contexte de marché, la création de valeur enregistrée au premier semestre 2023 est néanmoins inférieure à celle constatée 12 mois plus tôt (-67%), ce qui explique le recul du résultat net consolidé de 42%.

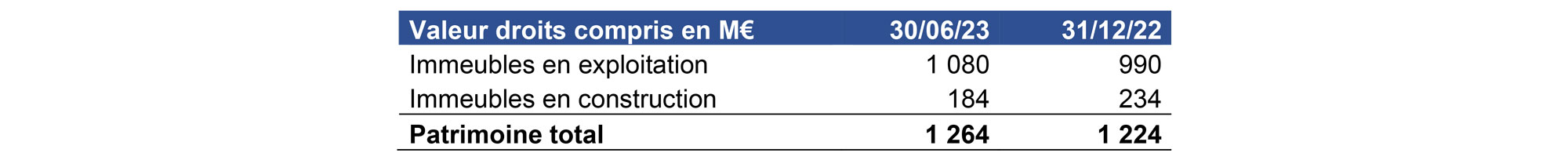

Au 30 juin 2023, la valeur du patrimoine global d’INEA – comprenant pour sa valeur d’acquisition le pipeline d’opérations non expertisés – s’établit à 1 264 M€ (droits compris), en croissance de 3,3% sur 6 mois.

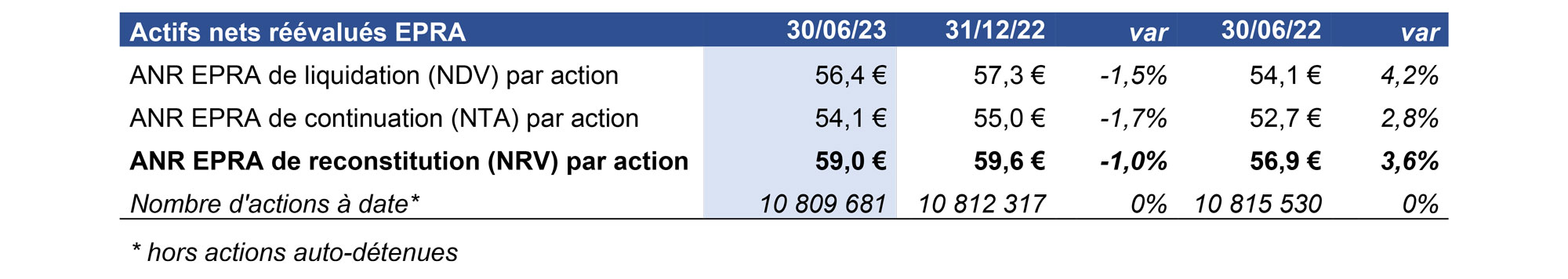

Progression des Actifs Nets Réévalués EPRA sur 12 mois

Les actifs nets réévalués (ANR) EPRA par action sont en croissance de 3 à 4% sur 12 mois, mais en léger retrait de 1 à 1,7% sur 6 mois du fait de la distribution du dividende.

Avec un cours de l’action de 38 € au 30 juin 2023, la décote boursière est de 36% droits compris (ANR NRV) et 33% hors droits (ANR NDV).

Philippe Rosio, Président-directeur général d’INEA, commente ces résultats semestriels :

« Ces résultats semestriels démontrent que les fondamentaux de la Société sont solides, et lui permettent de faire face à un contexte de marché plus tendu en matière de taux d’intérêt et de valorisation d’actifs.

L’une des grandes satisfactions du semestre résulte du retour des grandes demandes locatives sur nos immeubles en Régions, après une période d’attentisme post COVID. Le fait que ces prises à bail se soient réalisées sans mesures d’accompagnement particulières et à des valeurs locatives de marché qui ont progressé ces dernières années, illustre le caractère sain de nos marchés régionaux, tout autant que la qualité de notre patrimoine, neuf, green et répondant aux nouveaux modes d’organisation des grandes entreprises. »

Le rapport financier semestriel 2023 d‘INEA est disponible ici.

Visionnez le webcast de présentation des résultats

[1] Les comptes ont fait l’objet d’un examen limité par les commissaires aux comptes selon les normes d’exercice professionnel applicables en France.