Succès de l’augmentation de capital pour un montant d’environ 107,3 millions d’euros

Foncière INEA (la « Société ») annonce aujourd’hui le succès de son augmentation de capital en numéraire avec maintien du droit préférentiel de souscription de ses actionnaires (l’« Augmentation de Capital ») lancée le 3 juin 2022, souscrite pour un montant global brut (prime d’émission comprise) de 107 334 945 euros.

Le produit de l’Augmentation de Capital permettra à la Société de financer sa croissance par le biais de financement de nouveaux investissements en vue d’atteindre l’objectif annoncé fin 2021, à savoir un patrimoine d’une valeur de 2 milliards d’euros d’ici fin 2026. Les fonds issus de l’Augmentation de Capital seront donc affectés à une production nouvelle, étant entendu que la Société dispose de lignes de financement non tirées lui permettant de financer son pipeline d’opérations immobilières en construction au 31 décembre 2021. La Société a pour objectif de maintenir son ratio de LTV (Loan to Value) en dessous du seuil de 50%.

Philippe Rosio, Président Directeur général déclare : « Le succès de cette opération constitue une étape importante dans la réalisation du plan de développement d’INEA. Cette augmentation de capital est la plus importante dans l’histoire du Groupe, et s’est réalisée à cours de bourse (à 45 euros, soit le cours de clôture du 22 juin 2022), protégeant ainsi les intérêts des actionnaires existants qui n’y ont pas participé. Cette capacité à lever des fonds en dépit d’un contexte macro-économique difficile et d’un environnement de marché tout particulièrement volatil, témoigne de la pertinence de notre positionnement stratégique. »

Résultats de l’augmentation de capital

A l’issue de la période de souscription qui s’est achevée le 17 juin 2022, l’Augmentation de Capital a été souscrite à hauteur de 88%, pour un montant global brut (prime d’émission comprise) de

107 334 945 euros représentant 2 385 221 actions nouvelles réparties de la façon suivante :

- 2 320 371 actions ordinaires nouvelles ont été souscrites à titre irréductible, représentant 97,3% des actions ordinaires nouvelles à émettre ;

- 40 850 actions ordinaires nouvelles ont été souscrites à titre réductible, représentant 1,7% des actions ordinaires nouvelles à émettre ; la demande à titre réductible a été entièrement allouée ;

- 24 000 actions ordinaires nouvelles ont été souscrites au titre de la libre allocation par le Président Directeur général de la Société en date du 22 juin 2022, représentant 1,0% des actions ordinaires nouvelles à émettre ; la demande à titre libre a été entièrement allouée à BNP Paribas Fortis.

L’opération a fait l’objet d’engagements irrévocables de souscription d’actionnaires existants (GEST Invest, La Tricogne, Cargo Investment BV, JLB Holding, Sophil Holding, Globalprime Invest SA, et WH) ainsi que de la part de 5 nouveaux investisseurs (SURAVENIR, SCI Allianz Invest Pierre, Hazelview, Famille Lasry et Groupe La Bruyère (les « Nouveaux Investisseurs »)), qui ont souscrit à l’Augmentation de Capital conformément à leurs engagements détaillés dans le prospectus approuvé par l’Autorité des marchés financiers en date du 2 juin 2022 sous le numéro 22-192. Ces engagements, totalisant un montant de 88,3 millions d’euros, ont représenté 82,3% de l’augmentation de capital réalisée.

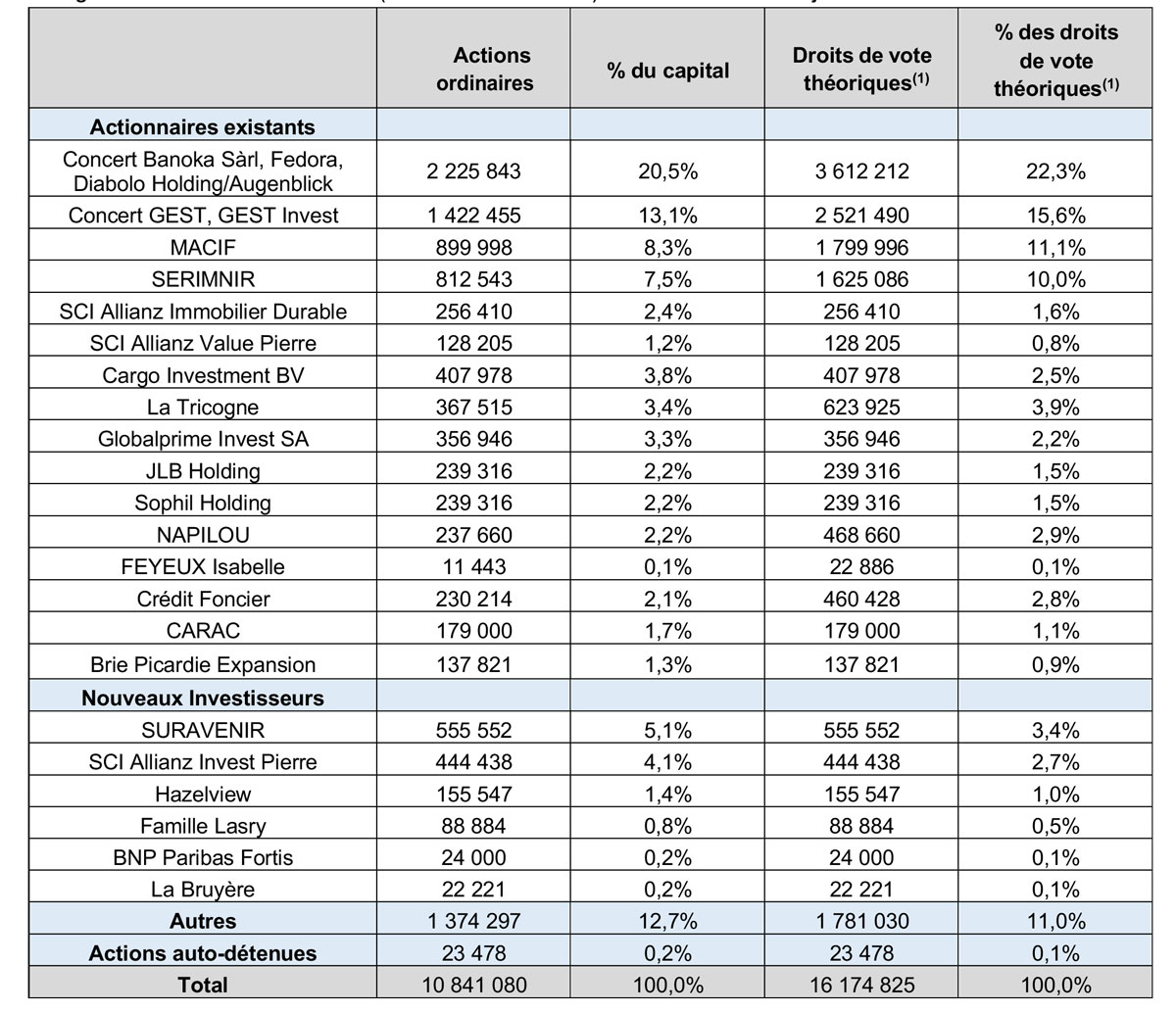

Actionnariat post-Augmentation de Capital

A l’issue de la réalisation de l’Augmentation de Capital, et à la connaissance de la Société, l’actionnariat de la Société sera réparti de la façon suivante :

Calendrier

Le règlement-livraison ainsi que l’admission aux négociations des actions nouvelles sur le marché réglementé d’Euronext à Paris (« Euronext Paris ») interviendront le 24 juin 2022.

Les actions nouvelles porteront jouissance courante et conféreront à leurs titulaires, dès leur livraison, tous les droits attachés aux actions et donneront droit à toutes les distributions décidées par la Société à compter de cette date. Elles seront immédiatement assimilées aux actions existantes de la Société et seront négociées sur la même ligne de cotation sous le code ISIN FR0010341032.

Engagements d’abstention de la Société et de conservation des actionnaires

La Société a consenti un engagement d’abstention expirant 90 jours calendaires suivant la date de règlement-livraison de l’Augmentation de Capital sous réserve de certaines exceptions usuelles.

Par ailleurs, GEST Invest, Cargo Investment BV, La Tricogne, Globalprime Invest SA, JLB Holding, Sophil Holding et WH, ont chacun pris un engagement de conservation de leur participation expirant 90 jours calendaires suivant la date de règlement-livraison de l’Augmentation de Capital sous réserve de certaines exceptions usuelles.

L’Augmentation de Capital a fait l’objet d’un contrat de direction qui a été conclu entre la Société et Bank Degroof Petercam SA/NV et Société Générale en qualité de Coordinateurs Globaux, Chefs de File et Teneurs de Livre Associés et Cedrus Partners en qualité de Teneur de Livre Associé.