La forte progression du chiffre d’affaires (+12%) et le doublement du résultat net (+104%)

valident la stratégie de développement en Régions

Foncière INEA (ISIN : FR0010341032), spécialiste de l’immobilier de bureaux en Régions, annonce ses résultats semestriels consolidés au 30 juin 2017¹ arrêtés par son Conseil d’administration réuni le 25 juillet 2017.

(1) Les comptes ont fait l’objet d’un examen limité par les commissaires aux comptes, selon les normes d’exercice professionnel applicables en France

(2) European Public Real Estate Association

Tous les indicateurs positifs

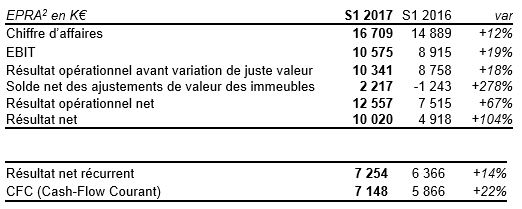

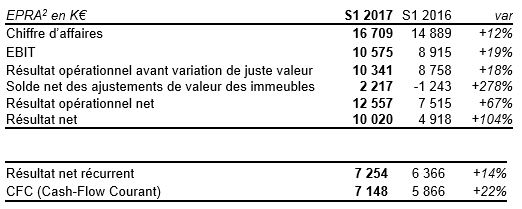

Le résultat net de Foncière INEA a plus que doublé au cours des 12 derniers mois (+104%) pour s’établir à plus de 10 M€ au 30 juin 2017.

Commentant ces résultats, Philippe Rosio, Président-directeur général, constate : « La qualité de ces résultats semestriels témoigne de la pertinence de la stratégie menée par Foncière INEA et de la justesse de son positionnement immobilier. Acquérir aujourd’hui des immeubles de bureaux neufs en Régions permet de participer à la dynamique de développement des principales métropoles régionales françaises et de tirer profit d’une rentabilité qui y est supérieure à celle qu’on peut espérer en Ile-de-France. Dans ces conditions, accroître le patrimoine de Foncière INEA pour franchir le cap du milliard d’euros à horizon 5 ans prend tout son sens et permet de confirmer les objectifs de progression du résultat net récurrent de 15% par an sur la période 2015-2018.».

L’évolution des résultats reflète à la fois la nette progression de l’ensemble des agrégats opérationnels et l’augmentation de valeur du patrimoine.

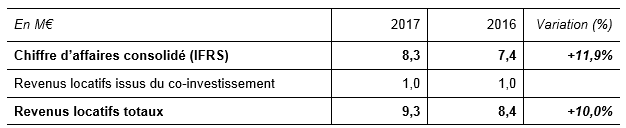

Le chiffre d’affaires consolidé est en croissance de près de 12% sur 12 mois, à 16,7 M€.

A périmètre constant, il progresse de manière notable (+5%), sous l’effet d’une commercialisation soutenue.

Sa forte hausse est principalement liée (+10%) à l’entrée en exploitation de nouveaux immeubles de bureaux à l’instar de Toulouse Hills Plaza (novembre 2015), Rennes Cap Courrouze (avril 2016), Lille Union (juin 2016) et Lille Haute Borne (décembre 2016), qui représentent près de 3,4 M€ de loyers annualisés et 22.000 m² supplémentaires.

Les cessions réalisées au cours de cette période ont porté sur 4.100 m² et 0,9 M€ de loyers annualisés, pour un impact de -3% sur l’évolution du chiffre d’affaires.

L’entrée en exploitation d‘immeubles nouveaux à commercialiser n’a pas empêché la progression du taux d’occupation du patrimoine, qui atteint 88,7 % au 30 juin 2017.

La maturité moyenne des baux du patrimoine de Foncière INEA est de 5,8 ans.

Le développement du patrimoine allié à une gestion maitrisée, comme en témoigne la stabilité des frais généraux et des charges financières, entraîne un résultat net récurrent et un cash-flow courant en hausse respectivement de 14 et 22%.

La variation de juste valeur positive ce semestre (+2,2 M€) résulte essentiellement de la revalorisation des actifs les plus récents, souvent des VEFA dont la commercialisation se déroule bien.

Ces résultats confirment la bonne dynamique dans laquelle s’inscrit Foncière INEA depuis fin 2014.

Une situation financière maîtrisée

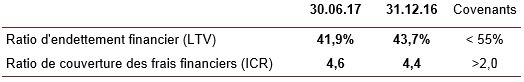

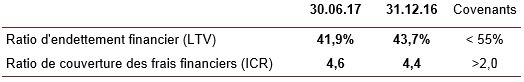

Le coût moyen de la dette au 30 juin 2017 est stable à 2,2% (1,85% hors emprunt obligataire -Euro PP-). Sa durée résiduelle est de 5,1 ans et le taux de couverture de 63%.

Les covenants bancaires sont largement respectés au 30 juin 2017. Le ratio d’endettement (LTV) s’améliore à 41,9%.

Poursuite de la croissance du patrimoine

Foncière INEA a poursuivi son développement au cours du premier semestre, en prenant position sur deux nouvelles opérations :

• Un actif situé au sein du Carré de Soie de Lyon, développant 3.295 m² en R+2 et dont la livraison est prévue fin 2018

• Un actif de plus de 6.700 m² sur 6 étages, situé au pied de l’aéroport de Toulouse-Blagnac dont la livraison est également attendue mi 2019

Au 30 juin 2017, le patrimoine de Foncière INEA a ainsi vu sa valeur progresser de 4,9% pour s’établir à 582 M€ (droits compris), représentant une surface de plus de près de 300.000 m² répartis dans les principales métropoles régionales et offrant un rendement potentiel moyen de 7,5 %.

Actif net réévalué (EPRA NNNAV)

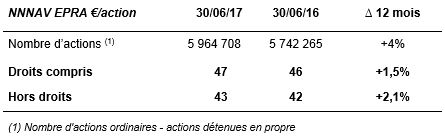

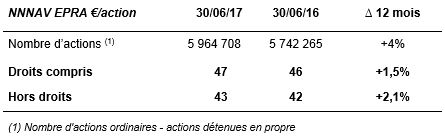

L’Actif Net Réévalué Triple Net (NNNAV) calculé sur la base de la valeur droits compris des immeubles, ressort à 280 M€ au 30 juin 2017, en croissance de 5,4% sur 12 mois.

Par action, la hausse est atténuée compte tenu du paiement du dividende en actions (+4% soit 217 083 actions nouvelles créées en juin).

Au 30 juin 2017, la décote du titre (38,24 €) par rapport à l’actif net réévalué s’élève à 11% hors droits et 18% droits compris.

Prochain communiqué le 11 octobre 2017 : Chiffre d’affaires du 3ème trimestre 2017

Téléchargez le communiqué ici