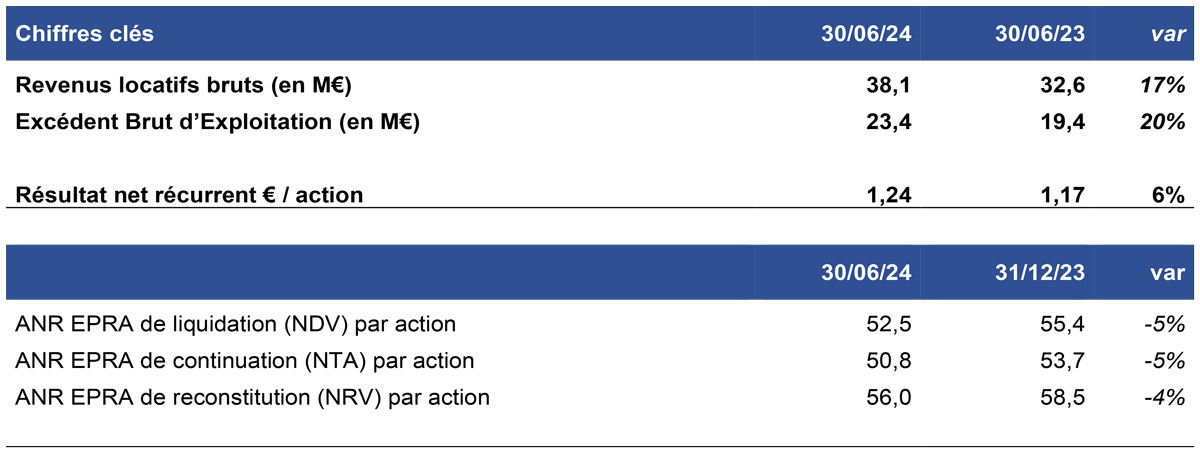

Croissance opérationnelle et résilience patrimoniale de nouveau au rendez-vous au 1er semestre 2024

Excédent Brut d’Exploitation +20%

Résultat net récurrent par action +6%

ANR NDV 52,5 €/action

Le Conseil d’administration d’INEA (ISIN : FR0010341032), spécialiste de l’immobilier tertiaire neuf en Régions et leader du Green Building, a arrêté lors de sa réunion du 24 juillet 2024 les résultats semestriels consolidés au 30 juin 2024[1].

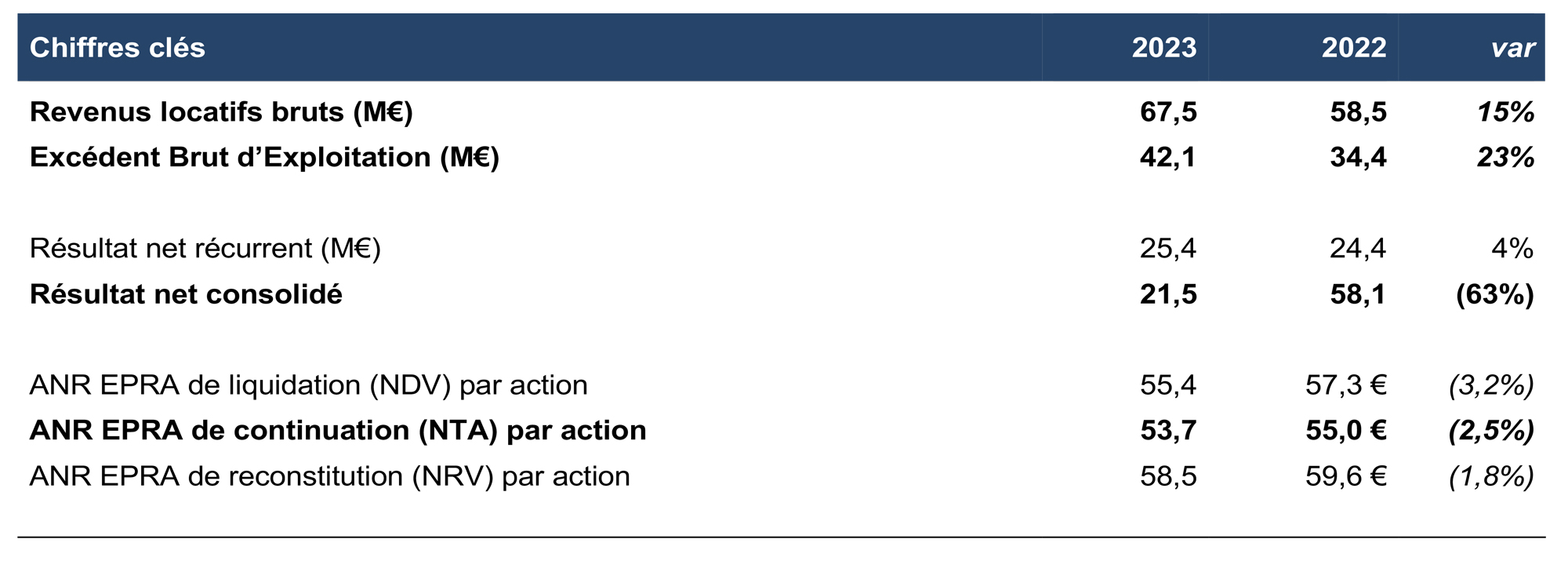

Comme en 2023, le 1er semestre de l’exercice 2024 fait état d’une solide croissance opérationnelle à même de compenser la hausse des charges financières nettes et d’assurer une augmentation du résultat net récurent par action (+6%).

Le patrimoine démontre de nouveau sa résilience dans un contexte de poursuite des corrections de valeurs dans le marché, avec un ajustement limité à -1,3%.

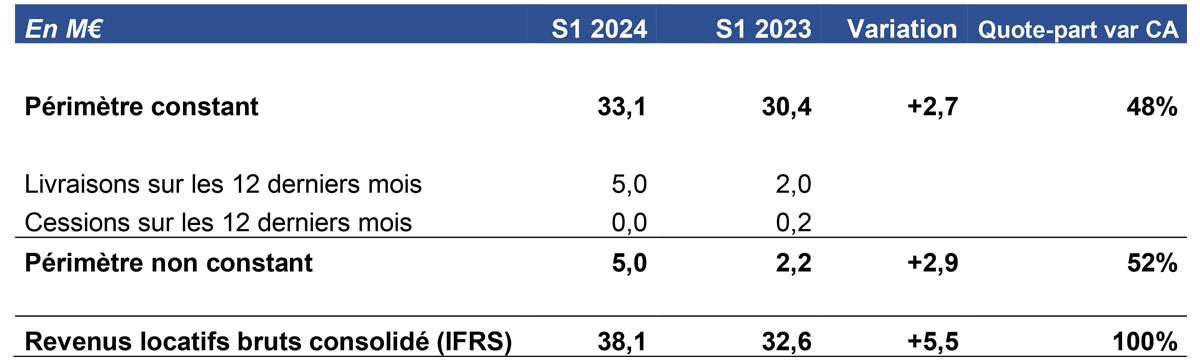

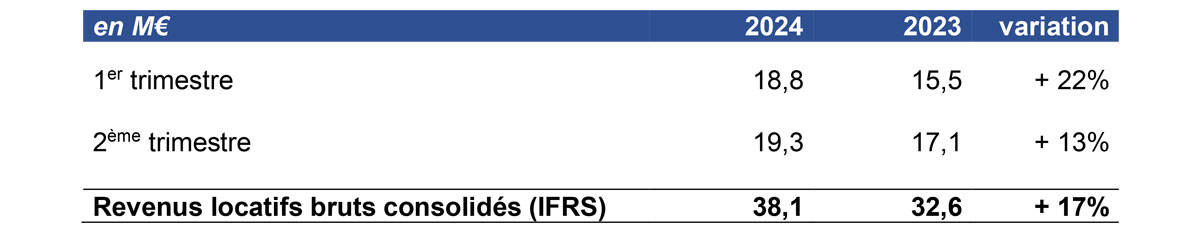

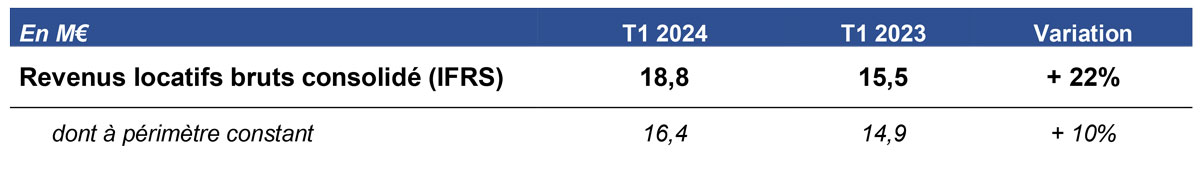

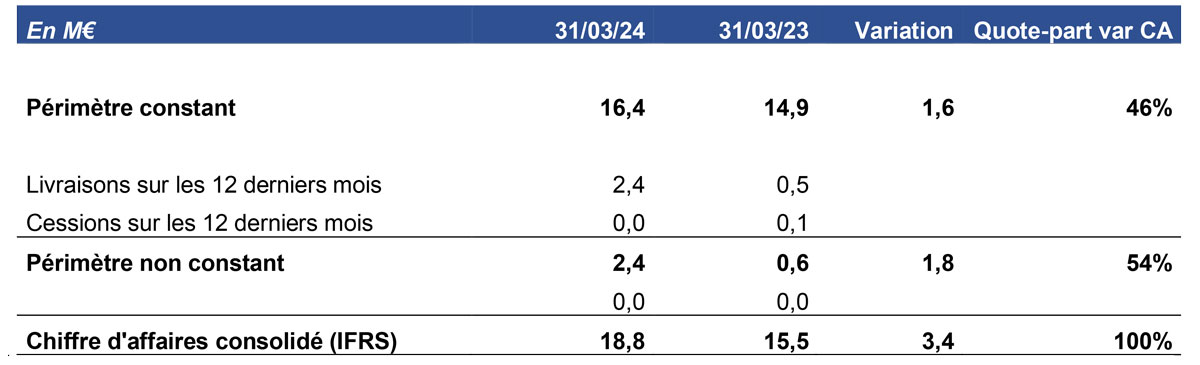

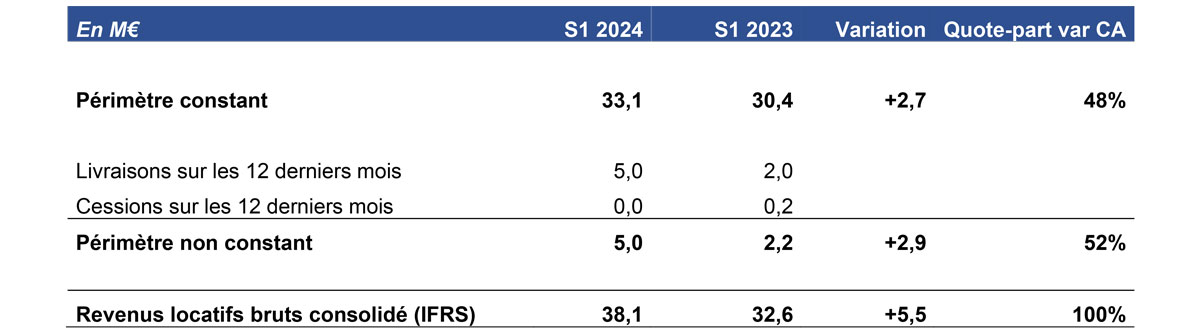

Revenus locatifs bruts en hausse de 17%

Le chiffre d’affaires est en forte croissance (+17% sur 12 mois) à 38,1 M€, une hausse qui s’explique à parts quasiment égales par la bonne progression des revenus à périmètre constant et par le pipeline d’opérations nouvelles :

Les loyers nets à périmètre constant ont progressé de 7,9%, principalement sous l’effet de l’indexation, mesurée à 5,6% en moyenne sur 12 mois.

3 nouveaux immeubles (1 parc d’activités et 2 bureaux pour près de 14 000 m² au total) sont entrés en exploitation au cours du semestre.

Sur le plan locatif, le 1er semestre de l’année a été très dynamique, avec 48 transactions réalisées, mais la taille moyenne des baux signés est en baisse (586 m² vs. 1 163 m² au 1er semestre 2023), aboutissant à un volume de surfaces louées en retrait (28 000 m² contre près de 50 000 m²).

Plus de la moitié des surfaces louées porte sur les derniers immeubles mis en exploitation et ceux en cours de construction. La signature la plus significative du semestre (4 112 m²) a ainsi porté sur l’immeuble Nexus, situé sur la ZAC Cambacérès à Montpellier. Ce bail de 12 ans signé avec l’école Keyce Academy, filiale du groupe Collège de Paris, assure la pré-commercialisation pour moitié de l’immeuble 7 mois avant sa livraison prévue début 2025.

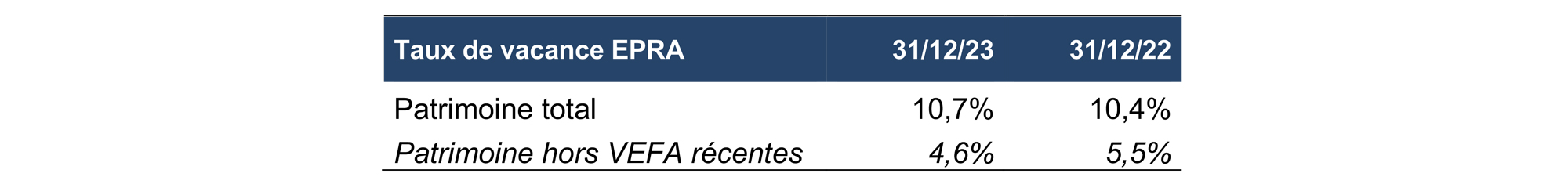

Le taux de vacance du patrimoine reste stable à 10,9% (contre 10,7% au 31 décembre 2023).

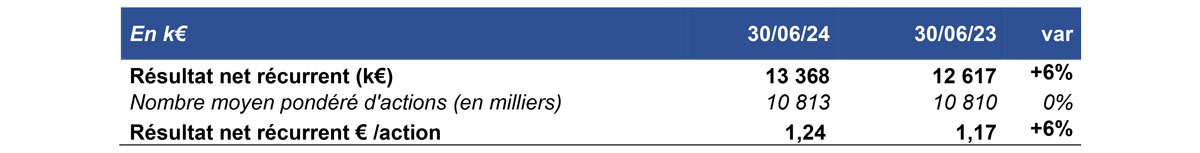

Résultat net récurrent +6%

L’excédent brut d’exploitation (EBE +20%) a progressé plus vite que les revenus locatifs bruts (+17%), grâce à une bonne tenue des charges locatives et des frais de fonctionnement nets (+3%).

Cette croissance opérationnelle a permis d’absorber l’augmentation des charges financières nettes ce semestre (+50% sur 12 mois), qui est liée à 70% à l’accroissement de l’encours de dette suite aux tirages réalisés sur les lignes disponibles pour financer le pipeline en cours de construction.

Le résultat net récurrent (RNR), en valeur absolue comme par action, progresse donc de 6% sur 12 mois :

Le pipeline d’opérations en cours de construction – constitué des parcs d’activités Arty Station à Toulouse (5.603 m²), Olea à Mérignac (6.022 m²), Innovespace à Chalifert (7.765 m²), Hennequin et Papin à Trappes (9.367 m²), et des immeubles de bureaux Atravaia à Aix-en-Provence (5.363 m²) et Nexus à Montpellier (8.533 m²) – entrera en exploitation progressivement entre le 3ème trimestre 2024 et fin 2025, et soutiendra la croissance de la Société sur les prochains exercices.

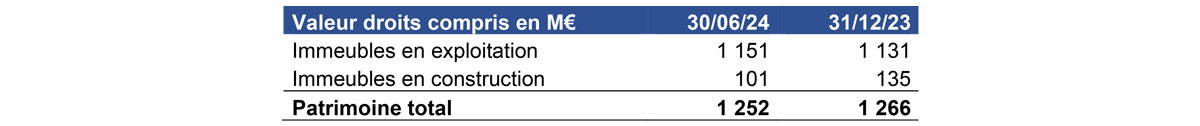

Résilience du patrimoine

Au 1er semestre, le patrimoine d’INEA démontre de nouveau sa résilience avec un ajustement de valeur limité à -1,3%. Il faut rappeler qu’aucune correction de valeur n’avait été enregistrée en 2023 sur INEA, dans un contexte global de relèvement des taux de capitalisation.

Le taux de capitalisation moyen du portefeuille INEA s’établit à 6,26% au 30 juin 2024 (contre 6,10% au 31 décembre 2023), et la valeur totale du patrimoine – comprenant pour sa valeur d’acquisition le pipeline d’opérations non expertisés – s’établit à 1 252 M€ (droits compris), contre 1 266 M€ six mois plus tôt.

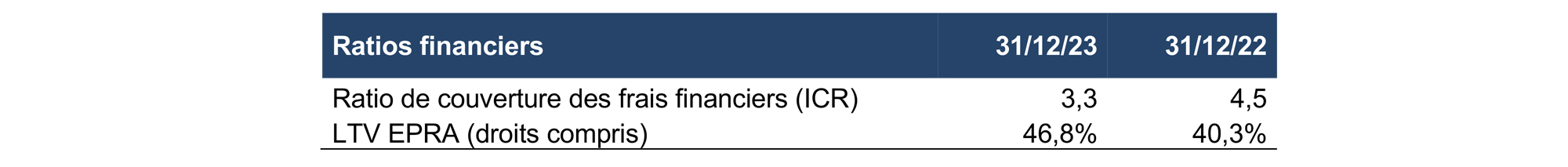

Un endettement maîtrisé

L’endettement net de la Société atteint 584 M€ au 30 juin 2024, en augmentation de 51 M€ sur 12 mois. INEA utilise ses lignes de dettes disponibles pour financer son pipeline d’opérations en cours de construction. A date, elle bénéficie de 60 M€ de lignes de crédit confirmées non utilisées lui permettant de couvrir les débours à venir sur ce pipeline.

Elle n’a en outre aucune échéance de dette significative avant 2027, après le refinancement en février 2024 de la première tranche (49 M€) de sa seule ligne obligataire (Euro PP 2018), via la signature d’un nouveau SLL (sustainability linked loan, crédit assorti de critères extra-financiers).

INEA se trouve donc dans une situation de liquidité maitrisée.

La trésorerie disponible s’élève à 3,4 M€ au 30 juin 2024 (contre 12,5 M€ au 30 juin 2023).

Au 30 juin 2024, la dette d’INEA est longue (maturité moyenne de 3,7 ans), « green » à 81% et sécurisée à 94% (contre 89% fin 2023) contre le risque de fluctuation des taux.

Les instruments de couverture en place sont de type CAP, protégeant la foncière contre la hausse des taux d’intérêts au-delà de leur strike. Ainsi, le coût d’endettement moyen s’est élevé à 3,8% au premier semestre 2024 (contre 2,9% sur la même période l’an passé).

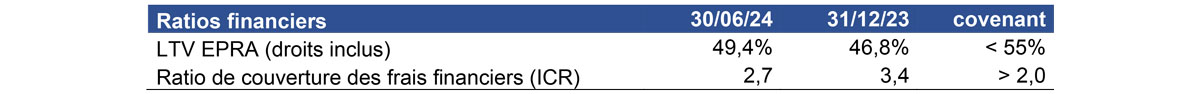

Les covenants bancaires sont respectés au 30 juin 2024 :

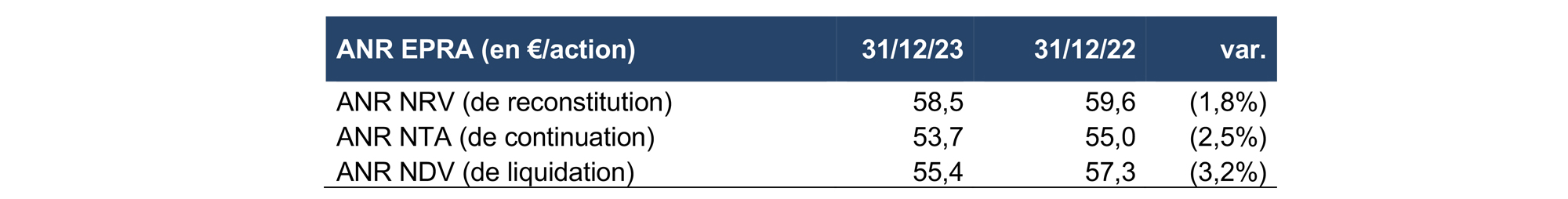

Résistance des Actifs Nets Réévalués EPRA

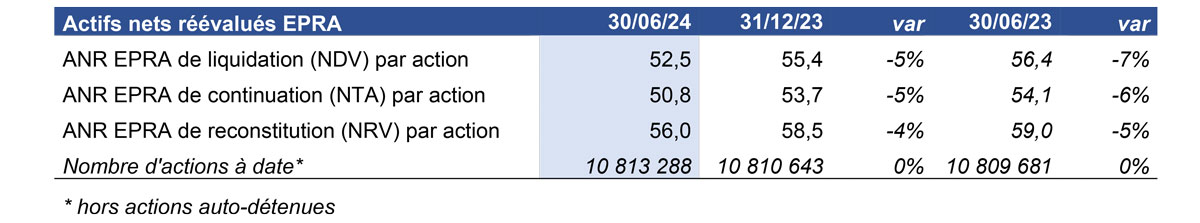

Les actifs nets réévalués EPRA par action sont en retrait de 4 à 5% sur 6 mois du fait de la distribution du dividende et de l’ajustement à la baisse de la valeur du patrimoine.

Les ANR oscillent entre 50,8 (NTA) et 56 €/action (NRV) :

Avec un cours de l’action de 28,40 € au 30 juin 2024, la décote boursière est de 49% droits compris (ANR NRV) et 46% hors droits (ANR NDV).

Philippe Rosio, Président-directeur général d’INEA, commente ces résultats semestriels :

« INEA parvient une nouvelle fois ce semestre à allier croissance opérationnelle et résilience patrimoniale. Une performance en ligne avec celle de l‘année 2023, qui témoigne des fondamentaux sains d’INEA, tant en ce qui concerne les marchés immobiliers sur lesquels elle opère (immeubles de bureaux et parcs d’activité neufs en régions) que son business model.

Les réalisations affichées en matière de RSE[2] font partie intégrante de cette performance.

La valeur expertisée de ce patrimoine neuf et vert ressort à 2.600 €/m² ; soit une valeur métrique bien inférieure au coût de construction actuel de tels actifs, sans même compter la charge foncière.

Y ajouter une décote boursière de plus de 40% paraît excessif.

Avec le même pragmatisme qui nous a conduits début 2024, face à l’état des marchés immobiliers, à annoncer une inflexion stratégique, il est aujourd’hui dans l’intérêt d’INEA d’associer à sa politique d’investissements une rotation opportuniste d’actifs qui lui permettra de confronter la décote boursière à la valeur réelle de ses actifs ».

Le rapport financier semestriel 2024 d‘INEA est disponible sur son site internet.

Prochain communiqué : chiffre d’affaires du 3e trimestre 2024, le le 15 octobre 2024

[1] Les comptes ont fait l’objet d’un examen limité par les commissaires aux comptes selon les normes d’exercice professionnel applicables en France.

[2] https://fonciere-inea.com/inea-consolide-sa-position-de-leader-du-green-building-en-alliant-sobriete-energetique-et-production-denergie-renouvelable-et-en-favorisant-leconomie-circulaire-gestion-des-dechets/