INEA, seule SIIC Bureaux à dégager un bénéfice en 2023

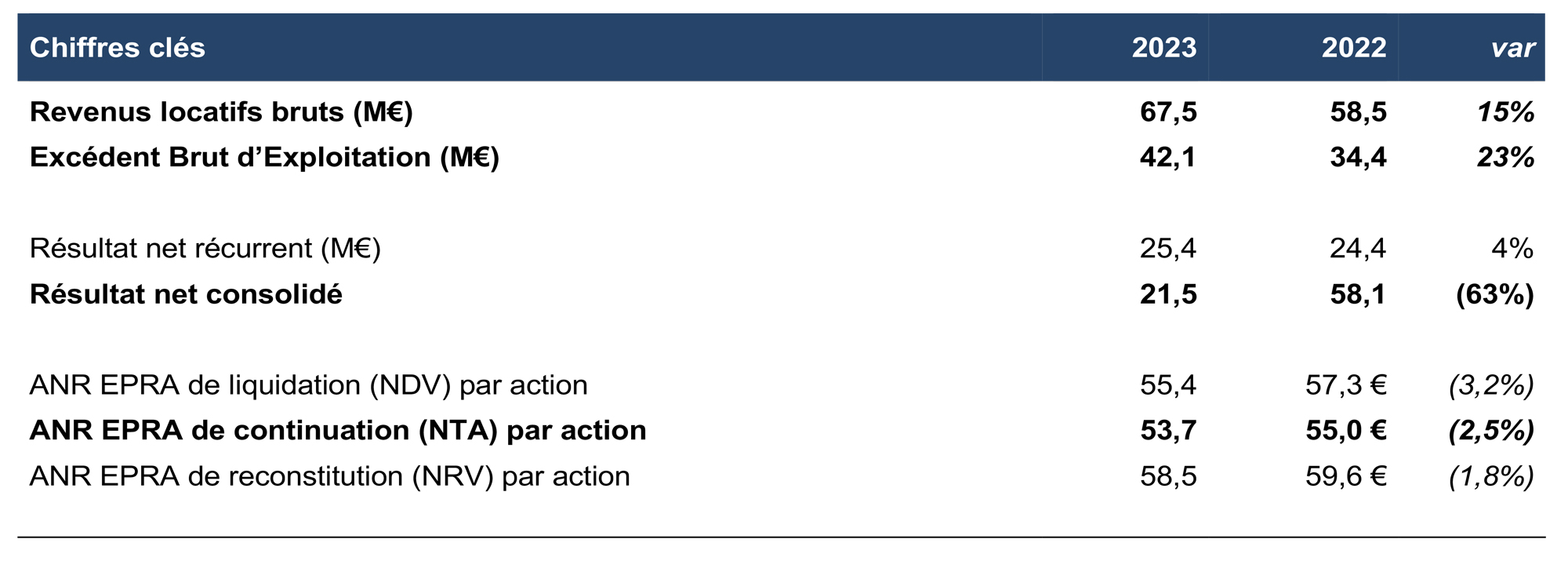

Excédent Brut d’Exploitation +23% (42,1 M€)

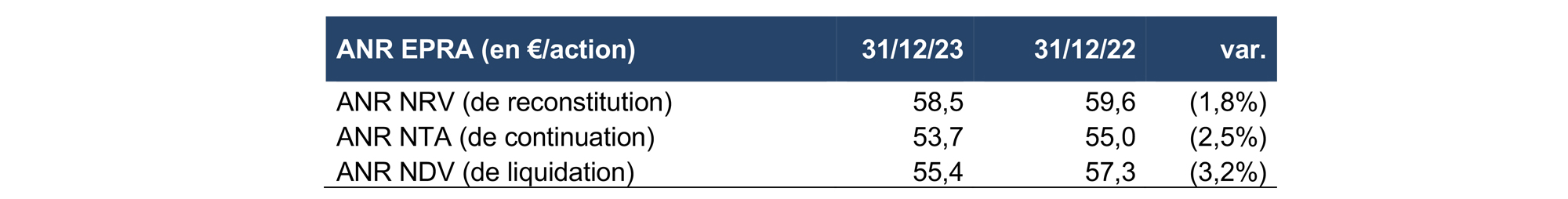

ANR NTA stable à 53,7 €/action

INEA (ISIN : FR0010341032), spécialiste de l’immobilier tertiaire en Régions et leader du Green Building, présente ses résultats annuels consolidés au 31 décembre 2023[1] arrêtés par son Conseil d’administration réuni le 27 février 2024.

Malgré un contexte chahuté, INEA signe un exercice 2023 de qualité, marqué par une solide croissance opérationnelle et le maintien de la valeur de son patrimoine ; une performance unique dans le secteur des foncières bureaux cotés.

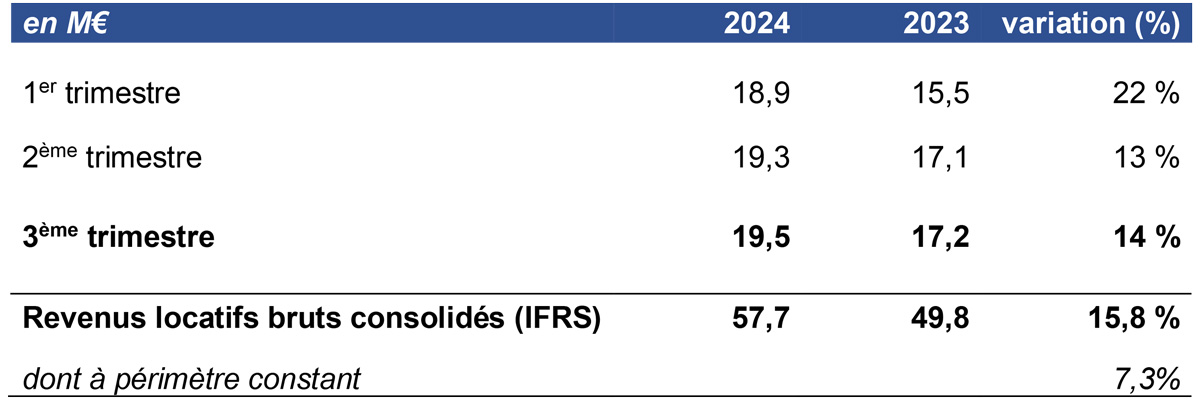

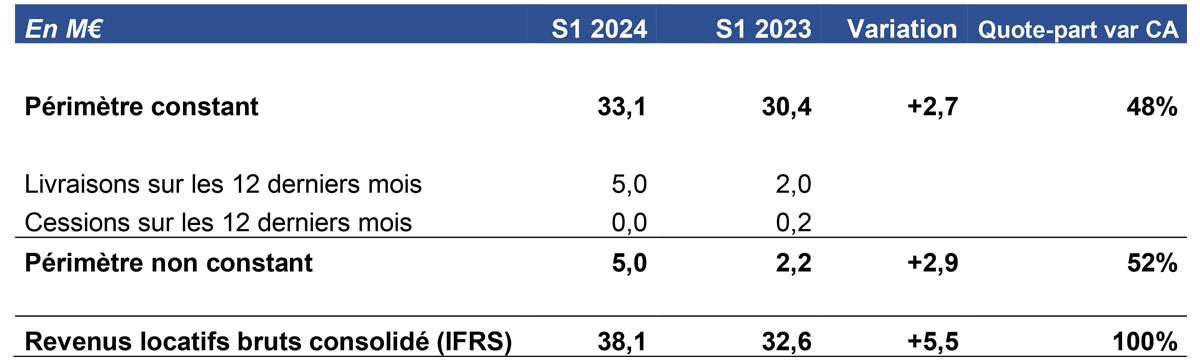

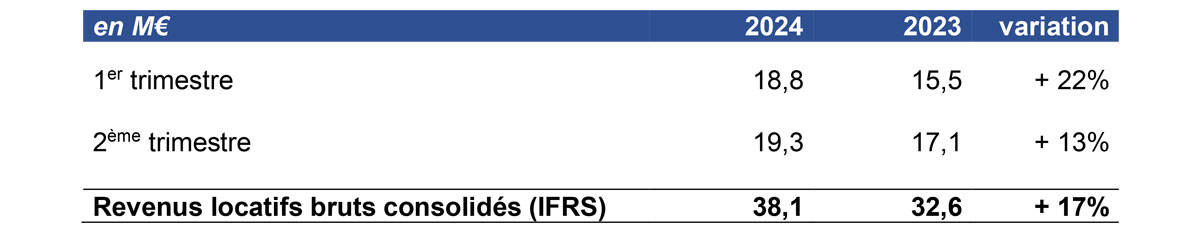

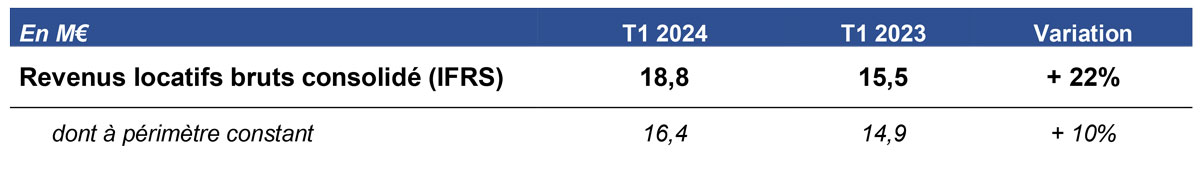

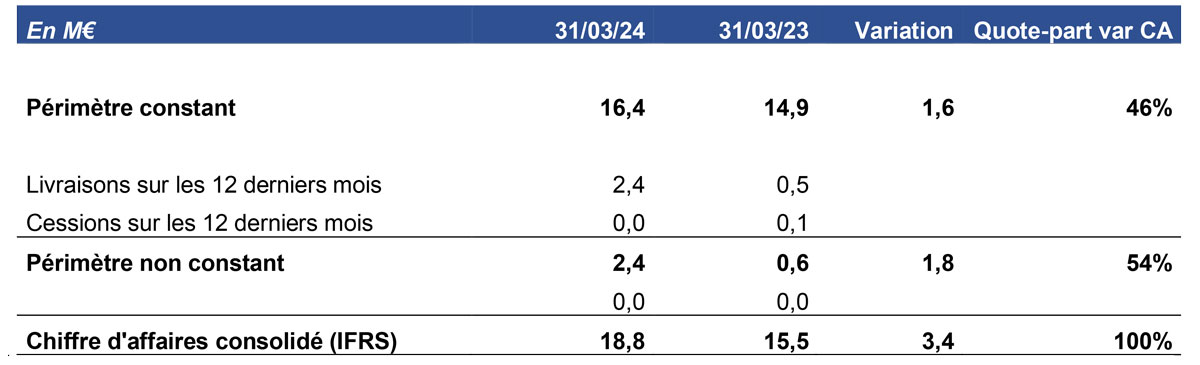

Augmentation de revenus locatifs bruts de 15,5 %

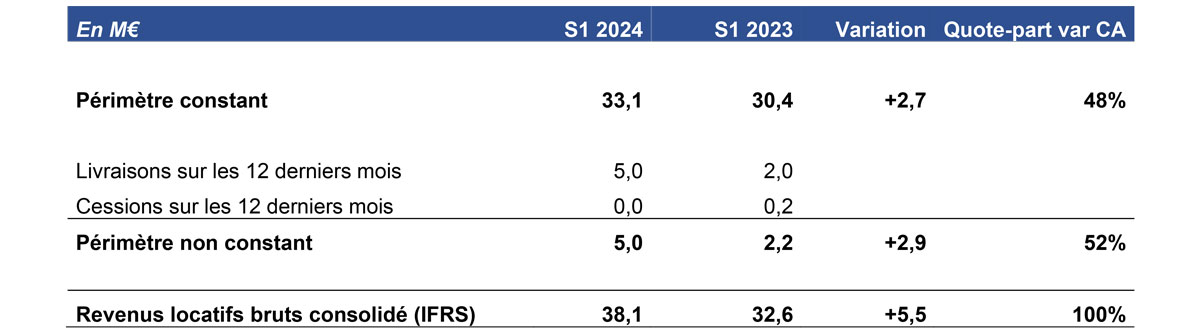

Les revenus locatifs bruts consolidé sont en croissance de 15,5% sur 12 mois, à 67,5 M€. Cette hausse s’explique à 60% par l’entrée en exploitation de nouveaux immeubles et à 40% par la bonne progression des revenus à périmètre constant.

Les loyers nets à périmètre constant ont progressé de 8,7%, sous le triple effet de l’indexation (4,6%), de l’amélioration du taux d’occupation (1,6%) et de la réversion observée lors des renouvellements de baux (1,4%).

Plus de 73.000 m² ont été signés en 2023, un volume en hausse de 68% sur 12 mois.

Cette intense activité locative démontre l’attractivité du patrimoine et son adéquation aux besoins des entreprises. Les contreparties ont en effet été de premier plan pour les renouvellements de baux comme pour les prises à bail sur les dernières VEFA livrées.

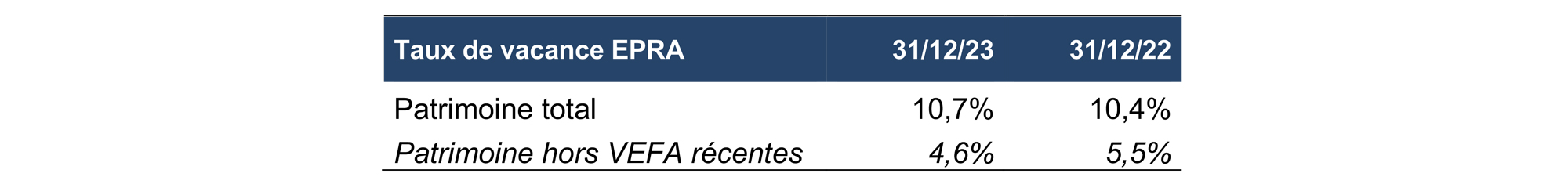

La divisibilité des immeubles d’INEA est un facteur clé permettant de répondre au profil locatif des marchés régionaux (85% des transactions ont porté sur des surfaces de moins de 5.000 m² en Régions en 2023). L’impact des dernières livraisons de VEFA acquises en blanc et dont la commercialisation est ralentie par la succession de crises depuis 2020 explique la stagnation du taux d’occupation. Hors cet impact, le taux de vacance s’établit à 4,6%, en phase avec les taux observés dans les grandes métropoles régionales.

Le choc de la hausse des taux amorti par la croissance opérationnelle: RNR +4%

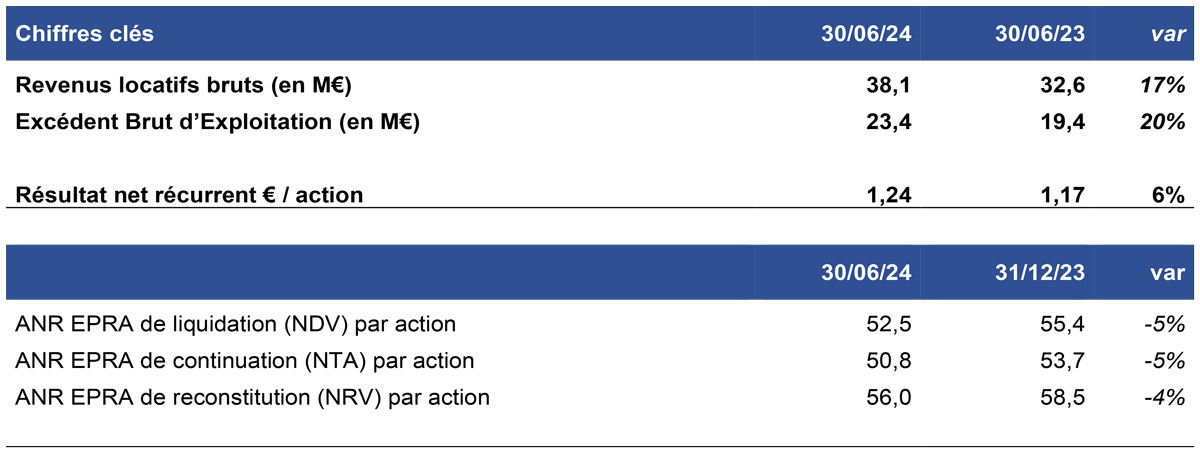

L’excédent brut d’exploitation (EBE +23%) a progressé plus vite que les revenus locatifs nets (+18%), du fait de la maîtrise des frais de fonctionnement nets, parfaitement stables sur l’exercice malgré l’accroissement du patrimoine.

Le Cost Ratio EPRA (hors coût de la vacance) s’améliore de 140 bps et s’établit à 11,3%, l’un des meilleurs ratios de la place.

Cette performance opérationnelle a permis d’absorber la hausse des charges financières nettes (+64%), due à 65% à un effet base sur la nouvelle dette levée en 2023 et à 35% à un effet taux à encours de dette constant. Les couvertures de taux en place ont permis d’éviter près de 6 M€ d’intérêts supplémentaires, et de contenir le coût moyen de la dette à 3,3%.

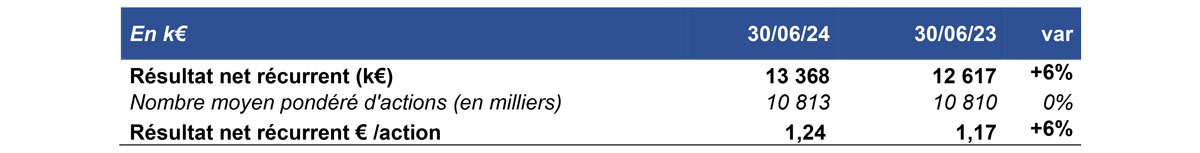

Le résultat net récurrent (RNR) progresse donc de 4%, à 25,4 M€. Par action, le RNR est en retrait de 7%, car les actions créées lors de l’augmentation de capital de juin 2022 sont désormais pleinement reconnues dans le nombre moyen pondéré d’actions (+12%).

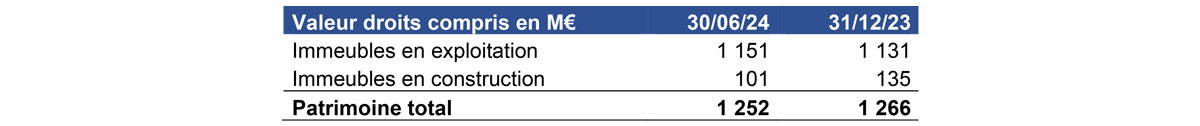

Maintien de la valeur du patrimoine

Le fait marquant de l’exercice 2023 d’INEA est la résilience de la valeur du patrimoine (+0,4 M€ à périmètre constant), dans un contexte global de relèvement des taux de capitalisation.

INEA est ainsi la seule foncière à afficher une croissance de la valeur de son patrimoine total (1.266 M€ fin 2023, contre 1.224 M€ douze mois plus tôt).

Cette position unique s’explique tout d’abord par les qualités du portefeuille constitué :

- Les bureaux d’INEA, divisibles et adaptés aux nouveaux usages locatifs, se sont bien comportés au niveau locatif, ce qui a permis le maintien de leur valeur (-0,3%), l’indexation des loyers compensant par ailleurs le léger relèvement des taux ;

- Et les parcs d’activité ont continué à se valoriser (+3,1%), reflétant une tendance de marché porteuse et validant l’inflexion stratégique opérée post Covid par INEA.

La résilience de la valeur du patrimoine tient aussi au taux d’expertise historiquement très conservateur non ajusté dans le temps au regard de l’essor des marchés régionaux et de la qualité du portefeuille constitué par INEA au fil des années.

Ainsi, la prime de risque entre le taux moyen d’expertise INEA et l’OAT 10 ans était de 5,68% fin 2021. Fin 2022, quand la prime de risque disparaissait totalement sur le marché parisien QCA à la faveur de la remontée de l’OAT 10 ans, elle était encore de plus de 265 bps sur le portefeuille d’INEA.

La correction des valeurs observée sur les patrimoines franciliens fin 2023, nécessaire pour rétablir une prime de risque, n’a donc pas été nécessaire sur le patrimoine d’INEA.

Avec une prime de risque de 3,56% fin 2023, correspondant à un taux d’expertise moyen de 6,10%, la valeur métrique du patrimoine ressort à 2.500 €HD/m², un niveau nettement inférieur au coût de construction actuel d’un immeuble neuf : le patrimoine d’INEA est encore potentiellement sous-valorisé.

Le maintien de la valeur du patrimoine se traduit dans la ligne « solde net de variation de juste valeur des immeubles de placement », qui ressort à -4,1 M€ uniquement du fait de capex courants (1,7 M€) et des droits d’enregistrement (2,8 M€) subis sur les acquisitions d’immeubles achevés réalisées en 2023.

Situation de liquidité maitrisée

En 2023, INEA a confirmé sa capacité d’accès au crédit en levant 100 M€ de dettes nouvelles : 50 M€ via l’extension d’un Sustainability Linked Loan (SLL) existant et 50 M€ via la souscription par Flex Park d’un premier SLL d’une maturité de 5 ans (plus deux options d’extension d’un an chacune).

Ces deux SLL incluent un mécanisme d’ajustement de la marge en fonction de l’atteinte d’objectifs RSE liés à la performance énergétique du patrimoine d’INEA et à l’économie circulaire.

L’endettement net de la Société atteint 565 M€ au 31 décembre 2023 contre 443 M€ au 31 décembre 2022. INEA bénéficie par ailleurs de 95 M€ de lignes de crédit confirmées non utilisées, lui permettant de couvrir les débours à venir sur son pipeline d’opérations en VEFA (77 M€), et n’a aucune échéance de dette significative avant 2027.

À noter que début 2024, INEA a refinancé sa seule ligne obligataire (Euro PP 2018) via la signature d’un nouveau SLL. Une première tranche de 49 M€ a été tirée le 21 février 2024 pour refinancer la première partie de l’Euro PP ; la seconde tranche de 51 M€ devra être activée pour février 2025.

Au 31 décembre 2023, la dette d’INEA est longue (maturité moyenne de 3,7 ans, portée à 4,1 ans en février 2024), « green » à 89% (contre 80% à fin 2022) et sécurisée à 89% (contre 77% fin 2022) contre le risque de taux.

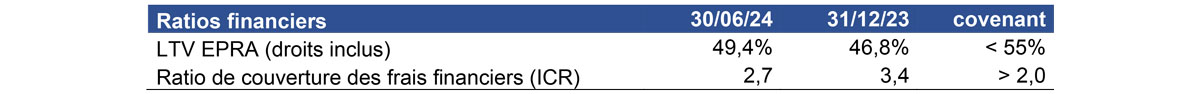

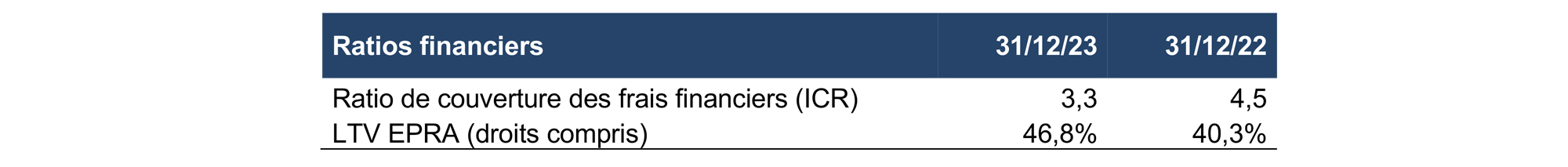

Les covenants bancaires sont respectés à fin 2023. Les ratios d’ICR (Interest Coverage Ratio) et de DSCR (Debt Service Coverage Ratio) s’établissent respectivement à 2,4x et 3,3x. Le LTV EPRA droits compris s’élève quant à lui à 46,8 % (contre 40,3% fin 2022).

Courant 2024, la Société pourrait dépasser de manière transitoire sa guidance d’un LTV < 50%, tout en restant sous la limite du covenant bancaire applicable (55%).

Toutefois, elle maintient cette guidance, le niveau de 50% étant cohérent avec le rendement des actifs du portefeuille (rendement potentiel de 7,3%).

Perspectives

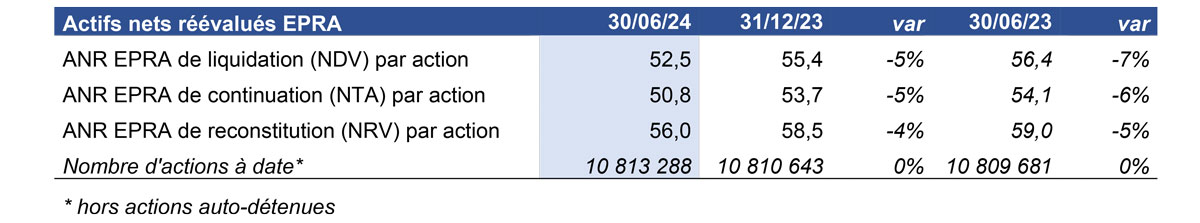

Le bénéfice net dégagé en 2023 permet à l’actif net réévalué d’INEA de se maintenir :

Le titre a clos l’année à 38 €, et affiche ainsi une décote de 29% sur l’ANR NTA (contre 15% au 31 décembre 2021).

Compte tenu de cette décote, d’un contexte de marché immobilier peu porteur et du renchérissement du coût du capital, INEA n’envisage pas de renforcement de ses fonds propres à court terme. Ainsi, l’objectif de taille du patrimoine (2 Mds€ à fin 2026), qui constituait l’une de ses deux guidances communiquées fin 2021, n’est pas maintenu dans l’environnement actuel.

Dans un marché en mutation, INEA compte continuer à créer de la valeur pour ses actionnaires en restant agile et pragmatique :

- son pipeline de 134 M€ d’actifs nouveaux à livrer d’ici fin 2025 (11% du patrimoine) viendra soutenir la croissance de son EBE, attendue à deux chiffres jusqu’en 2026 ;

- l’inflexion de la stratégie d’investissement opérée post Covid, alliant prudence sur les bureaux (de la VEFA en blanc à l’achat opportuniste de bureaux récents loués) et accélération sur la typologie des parcs d’activité (développement de Flex Park, notamment en Régions), est confirmée ;

- enfin INEA continuera de maximiser la valeur verte de son patrimoine, en accélérant sur les thèmes faiblement capitalistiques de sa feuille de route RSE, notamment le déploiement de centrales photovoltaïque, l’économie circulaire et l’amélioration de l’impact sur la biodiversité.

En outre, INEA pourrait arbitrer davantage, pour extérioriser les plus-values latentes de son portefeuille, piloter son LTV ou réinvestir. Sa capacité d’arbitrage est assurée par la liquidité (taille moyenne des actifs 5.800 m²) et la valorisation prudente de ses actifs.

Dividende proposé : 2,70 €/action

L’exercice solide réalisé en 2023 et les perspectives positives de la Société permettent de proposer à la prochaine assemblée générale des actionnaires un dividende stable de 2,70 €/action.

Ce niveau de dividende est en ligne avec la politique de distribution d’INEA, qui a toujours distribué un dividende en croissance ou stable depuis sa création. Cette politique de distribution a été maintenue malgré les différentes crises successives affectant le secteur depuis 2020 (Covid, crise énergétique, hausse des taux), ce qui permet à INEA de surperformer le secteur depuis 2020 (croissance des dividendes de 8% entre 2020 et 2024, contre -3% pour les SIIC bureaux).

Ce dividende offre un rendement attractif de 7,1% sur le cours du 31 décembre 2023 (38 €).

Philippe Rosio, Président-directeur général d’INEA, commente ces résultats :

« Les fondamentaux très sains des marchés régionaux sur lesquels elle opère, les qualités de son patrimoine et l’inflexion stratégique opérée post Covid, sont autant d’ingrédients qui ont permis à Foncière INEA de signer un très bon exercice 2023, malgré un contexte de marché chahuté.

Dans les semestres à venir, INEA continuera à faire preuve d’agilité et de bon sens pour s’adapter au nouveau paradigme immobilier et pour continuer à délivrer la performance attendue par ses actionnaires. Le rendement du dividende proposé, de plus de 7%, marque à ce titre notre confiance en l’avenir de la Société. »

Prochain communiqué le 23 avril 2024 : chiffre d’affaires du 1er trimestre 2024

Téléchargez le communiqué

[1] Les comptes présentés en normes EPRA ont été audités ; le rapport d’audit relatif à la certification étant en cours d’émission.